Aujourd’hui ici, demain là-bas. De nombreux employés considèrent leur employeur comme une sorte de partenaire durant une période de leur vie. Si une opportunité plus intéressante se présente, ils poursuivront leur voyage. De même, les séjours à l’étranger, les formations continues ou la naissance d’enfants entraînent souvent des démissions ou une réduction sensible du temps de travail. Pour les entreprises, cela implique des coûts de recrutement élevés et une perte régulière de savoir-faire et de relations personnelles bien établies.

Des deux côtés, on oublie souvent que le lien avec l’employeur ne se limite pas à l’instant présent, mais perdure toute la vie sous la forme de la prévoyance professionnelle. En effet, à chaque étape de leur vie professionnelle, les employés emportent avec eux un élément important de leur avenir: leurs économies dans la caisse de pension, avec lesquelles ils vivront un jour lorsqu’ils partiront à la retraite. Les employeurs avisés proposent donc une offre intéressante à leurs employés en matière de prévoyance et la leur présentent de façon proactive. Ils créent ainsi un lien qui va bien au-delà du moment présent et qui peut favoriser la loyauté des employés.

Pourquoi les femmes présentent plus souvent des lacunes de prévoyance

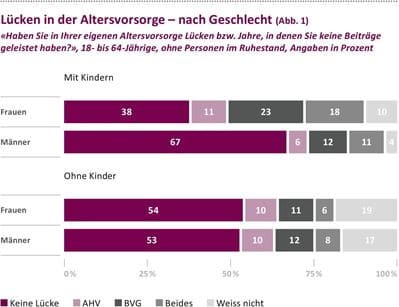

Comme le montre une nouvelle étude, les employeurs peuvent marquer des points, en particulier auprès des femmes. Les femmes avec enfants en particulier présentent plus souvent des lacunes de prévoyance que les hommes et ont plus de risques d’être confrontées à des difficultés financières à la retraite. La raison réside dans les différences de parcours professionnel, comme le montre la nouvelle étude «Femmes et prévoyance – davantage de connaissances pour l’égalité des chances» réalisée à la demande de Zurich Suisse et de l’association Geschlechtergerechter. Comme auparavant, de nombreuses femmes réduisent ou interrompent leur activité professionnelle à la naissance d’un enfant tandis que chez les hommes, la paternité a souvent moins d’impact sur la vie professionnelle. De ce fait, 40 pour cent des femmes déclarent présenter des lacunes dans les paiements des cotisations de la prévoyance obligatoire. Chez les hommes, ce taux est de 30 pour cent (voir graphique 1).

À cela s’ajoute le fait qu’actuellement deux tiers des femmes avec enfants ne pourraient pas assurer leur subsistance seules avec leur revenu. En revanche, cette proportion n’est que d’environ un cinquième chez les hommes et les femmes sans enfant (voir graphique 2).

Et en gagnant moins, il est plus difficile d’épargner du capital dans la prévoyance vieillesse et le risque de se retrouver avec une lacune est donc plus élevé. Combiné à un événement imprévu de la vie, par exemple une séparation, une invalidité ou la perte d’un emploi, cela peut entraîner des difficultés financières à la retraite. Pour éviter cela, les entreprises peuvent proposer à leurs employés des offres intéressantes à plusieurs niveaux.

1. Mettre fin aux inconvénients du travail à temps partiel pour les collaborateurs

Les entreprises peuvent réduire ou supprimer entièrement la déduction de coordination dans la prévoyance professionnelle. Cette déduction intervient dans le calcul du montant des primes d’épargne mensuelles. Si la déduction est la même pour tous les collaborateurs quel que soit leur temps de travail, elle est particulièrement importante pour les collaborateurs à temps partiel, car elle réduit le montant de l’épargne de manière disproportionnée.

2. Offrir plus que ce qui est prescrit

Les entreprises ont la possibilité de verser des primes d’épargne généralement supérieures au taux minimum légal. Elles créent ainsi une flexibilité dans les deux sens du terme: d’une part, il est possible de réduire temporairement son temps de travail en cas de prestations surobligatoires, sans pour autant être confronté à une lacune problématique. D’autre part, cela permet aux employés de verser davantage d’argent. La loi prévoit en effet qu’une entreprise verse au moins la moitié des primes d’épargne. Si les collaborateurs ont la possibilité d’effectuer ce que l’on appelle des rachats volontaires, ils peuvent combler les éventuelles lacunes du passé pendant les phases durant lesquelles leurs revenus sont plus élevés. Il est important que les entreprises fassent régulièrement part de ces offres à leurs collaborateurs. Quiconque entreprend de bonnes actions ne doit pas oublier d’en parler.

3. Épargner dès 18 ans

Les entreprises peuvent optimiser le processus d’épargne et proposer aux collaborateurs d’épargner pour la retraite dès l’âge de 18 ans, là où la loi contraint à le faire à partir du 24e anniversaire seulement. Si les collaborateurs commencent à épargner plus tôt, ils recevront une rente plus élevée ensuite ou pourront réduire les pourcentages entre-temps sans que cela ne pèse trop lourd dans la balance.

4. Instaurer des plans d’épargne au choix

Les entreprises ont la possibilité de proposer ce que l’on appelle des plans d’épargne au choix: un plan d’épargne au choix consiste en deux plans d’épargne supplémentaires que l’entreprise peut proposer à ses collaborateurs. Ainsi, vous favorisez non seulement l’épargne supplémentaire de vos collaborateurs, mais vous leur offrez également une plus grande marge de manœuvre pour leur prévoyance.

5. Inciter les hommes à travailler à temps partiel

Enfin, les entreprises peuvent se positionner comme des employeurs modernes en général et permettre également aux hommes de bénéficier d’un temps partiel. Les femmes ne sont alors pas obligées de quitter immédiatement leur emploi ou de réduire fortement leur temps de travail après une naissance. Ainsi, l’entreprise conserve un précieux savoir-faire. Et le montant de l’épargne dans la prévoyance est mieux équilibré entre les sexes.

6. Entreprenez de bonnes actions et parlez-en

Si les entreprises proposent de telles offres, elles ne doivent pas hésiter à en parler et à montrer à leurs collaborateurs ce que l’employeur fait pour leur avenir d’une part et d’autre part, ce que les collaborateurs peuvent entreprendre eux-mêmes pour leur sécurité financière à la retraite. La réflexion sur le système de prévoyance suisse et sur les mécanismes de placement en général leur permet de renforcer leurs compétences en matière de finances et de prendre confiance en leurs propres connaissances. Il est préférable que les employeurs abordent le thème de la prévoyance dès l’entretien d’embauche et en fournissant régulièrement des informations ensuite.

Les femmes en particulier peuvent bénéficier de telles informations. Car dans l’étude, les femmes mentionnent nettement plus souvent que les hommes qu’elles ne possèdent pas les connaissances nécessaires en matière de placement. C’est sans doute la raison pour laquelle les femmes ont davantage tendance à placer leurs épargnes de manière conservatrice. Alors que 48 pour cent des hommes placent leurs épargnes avec une perspective de rendement, ce taux n’est que de 32 pour cent pour les femmes. Les femmes misent donc plutôt sur des produits financiers axés sur la préservation de la valeur de l’épargne.

7. Informer sur les opportunités du marché

Contrairement aux actions, votre argent ne subit pas de fluctuations de valeur régulières. Mais comme les taux d’intérêt sont aux abonnés absents ces dernières années et que l’argent se déprécie rapidement en raison d’une inflation record actuellement, un compte d’épargne perd même de la valeur en ce moment. Il en va autrement pour les actions: même si la valeur des actions peut parfois fluctuer fortement et que des crises peuvent survenir entre-temps, sur une durée d’environ dix ans ou plus, les actions se sont révélées nettement plus rentables que les autres catégories de placement dans la plupart des phases. C’est pourquoi plus il reste de temps avant qu’une personne ne parte à la retraite, plus l’épargne privée devrait comporter une part d’actions importante, dans le troisième pilier par exemple.

À titre d’illustration: si une personne épargne 2’000 francs chaque année de ses 30 à ses 60 ans et qu’elle les investit dans un fonds de placement avec un rendement de 3,5 pour cent, le capital aura presque doublé au cours des 30 années, pour atteindre 106’860 francs. Avec un taux d’intérêt de 1 pour cent, il resterait environ 73’000 francs sur le compte d’épargne. (source: propre calcul)

Si les femmes reçoivent de bonnes informations sur leur prévoyance de la part de leur employeur et voient par exemple que leur institution de prévoyance investit également dans des actions, il est possible qu’elles soient plus disposées à investir à titre privé avec une perspective de rendement sur un horizon de placement long. Et elles s’en remercieront elles-mêmes lorsqu’elles partiront à la retraite.

Des solutions de prévoyance flexibles pour le monde du travail d’aujourd’hui

Quiconque propose des formes de travail modernes a besoin d’une solution de prévoyance professionnelle adaptée. Chez Vita, vous pouvez adapter votre solution de prévoyance aux besoins de votre entreprise en toute flexibilité. C’est ça le fairplay dans la prévoyance professionnelle.

Foire aux questions

Foire aux questions

Comment renforcer les connaissances de mes collaborateurs en matière de finances?

Tout d’abord, en faisant de la prévoyance professionnelle un thème de discussion au sein de votre entreprise et en fournissant des informations à ce sujet. Vita vous propose différents outils à cet effet:

- Dans un premier temps, il est important que vos collaborateurs comprennent le fonctionnement du système de prévoyance suisse. Quiconque dispose de connaissances en matière de finances et de placement est également mieux informé sur le système des trois piliers. À l’inverse, vous pouvez contribuer à une meilleure compétence financière en veillant à ce que vos collaborateurs connaissent et comprennent le principe de la prévoyance vieillesse suisse.

- L’attestation de prévoyance contient toutes les informations pertinentes relatives à la prévoyance professionnelle et indique les prestations que les collaborateurs et leurs proches devraient percevoir à la retraite, en cas d’invalidité et de décès. En expliquant l’attestation de prévoyance à vos collaborateurs, vous vous assurez qu’ils sont au courant de leur situation financière lors de leur départ à la retraite.

- Si vous souhaitez obtenir des connaissances à la source ou si vous avez des questions spécifiques, nos experts en prévoyance viendront chez vous pour informer votre personnel sur les bases des assurances sociales. Pour ce faire, il vous suffit de commander le Vita Mobil.

Comment puis-je aider les collaborateurs à temps partiel à épargner davantage pour leur retraite?

En tant qu’employeur, vous avez plusieurs possibilités d’améliorer le capital de prévoyance professionnelle de vos collaborateurs à temps partiel:

- Garantir une part salariale plus élevée: vous pouvez renoncer volontairement à la déduction de coordination ou l’adapter au temps partiel. Cela permet notamment aux femmes de réduire leurs lacunes de prévoyance.

- Verser des cotisations plus élevées: en tant qu’employeur, vous êtes légalement tenu de verser au moins la moitié des cotisations à l’institution de prévoyance. Si vous versez davantage de votre propre initiative, 60 pour cent par exemple, vous contribuez à ce qu’il reste plus d’argent net à vos collaborateurs à la fin du mois.

- Optimiser le processus d’épargne et commencer plus tôt: pour que les collaborateurs puissent constituer un capital vieillesse plus élevé dans le deuxième pilier, vous pouvez leur proposer d’épargner dès l’âge de 18 ans. Plus le processus d’épargne commence tôt, plus la rente vieillesse sera élevée. Il peut également être intéressant d’augmenter les prestations au-delà du minimum prescrit par la loi, en augmentant par exemple les primes d’épargne annuelles ou en améliorant les prestations de risque.

- Proposer des plans d’épargne au choix: un plan d’épargne au choix consiste en deux plans d’épargne supplémentaires que l’entreprise peut proposer à ses collaborateurs. Vous favorisez ainsi non seulement l’épargne supplémentaire de vos collaborateurs, mais vous leur offrez également une plus grande marge de manœuvre pour leur prévoyance.